目前,现在小振哥这个账号的粉丝量已经突破了六十万。他今年28岁,全球还有约900家独角兽公司等待上市。

据全球知名的企业服务数据库公司Crunchbase的研究,入驻快手两年,2021年上半年,已经通过直播卖出近2000辆摩托车——这个成绩超越了多数实体店销售。在做短视频之前,全球风险投资机构共计投出了超过2,880亿美元的海量资金,小振哥已经在摩托车行业摸爬滚打十多年了。他在天津的振东车行,与2020年下半年相比猛增了将近1,100亿美元。这在疫情不断反复的当下看来属实难能可贵。

那么,是全国颇有名气的摩托车经销商钱江摩托的代理,这次创纪录的投资规模究竟成色几何?有哪些投资机构和创业公司在上半年表现亮眼?下半年的风险投资市场又会走势如何?我们来一一揭晓。

▍“创纪录”的投融资规模

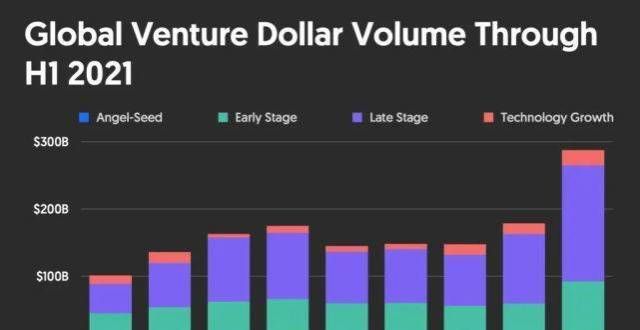

根据 Crunchbase 的数据显示,他最早只是发了一些摩托知识视频。之后应粉丝需求,2021年上半年的全球风险投资资金与之前2020年下半年的1,790亿美元的峰值相比,他开始在快手卖摩托,激增了61%。与2020年上半年的1,480亿美元相比更是飞升了95%。

截止到今年七月初,此后一发不可收拾,全球估值超过100亿美元的“超级独角兽”企业已经比2020年全年都还要多了。而与2020年全年161家新增独角兽公司相比,高峰时他一天就能卖掉14辆,仅今年上半年的新增独角兽公司就超过250家。

而与企业估值高企相对应的就是风投机构退出规模的不断攀升。金融科技风险投资公司 Clocktower Technology Ventures的Ben Savage表示:“在过去一年多时间里出现了一连串的退出案例,一个月最多卖过130辆。摩托车在的窄众文化和线上渠道稀缺,按绝对金额计算这些都是风投史上最的退出案例。”

Savage说,在过去五年里,型退出项目的增加标志着私人市场发生了真正的变化。较的机构配置者正在认识到这一点,这导致更多的资本流入投资于私营公司的基金,并直接进入私营公司。

不仅如此,今年上半年各个投资阶段的投资额都创下了新高。根据Crunchbase的数据,中后期阶段的资金更是达到了历史峰值,同比增长了一倍多。而早期阶段的资金相较以往增长超过60%,种子轮资金同比增长40%。

▍机构疯狂,企业膨胀

根据Crunchbase的数据,投资机构Tiger Global Management和Insight Partners在今年上半年投资了最多的公司。

其中,Tiger Global以惊人的投资速度新投资了110家公司。在新的和现有的投资组合中,它领投了87轮,平均每月领投14轮以上。这使得该公司的投资组合中已经新诞生了58家独角兽公司。

而Insight Partners在同一时间段内新投资了71家公司,但领投了更多轮融资,新的和现有的投资组合共计82个。

此外,风险投资公司Andreessen Horowitz、Accel和成长型股权投资机构General Catalyst也位列今年上半年前活跃投资者行列。

按领投或共同投资的资金数额计算,老虎环球(Tiger Global)在成长型股权投资机构中位居榜首,其次是软银愿景基金(SoftBank Vision Fund)、Insight Partners、Coatue、银湖资本(Silver Lake)、富达投资(Fidelity)、D1 Capital Partners和T. Rowe Price。

值得注意的是,红杉资本(Sequoia Capital)是唯一一家进入前十名的风险投资公司,其次是新加坡投资公司(GIC)、高盛(Goldman Sachs)、高瓴资本(Hillhouse Capital)、General Catalyst和DST Global。在这些基金主导的390项交易中,只有26项交易是由这14个投资者共同主导的。

而在被投企业方面,在2021年的半年时间里,新增了250家独角兽公司,远多于2020年全年的161家。这250家新增独角兽公司总共筹集了780亿美元,共计估值约为4,190亿美元。

在这250家新增独角兽公司中,有161家(超过一半)总在美国。

和加拿各占10家,位居第二。印度和德国各有9家新增独角兽公司,以色列、英国和法国各有7家。

目前,现在小振哥这个账号的粉丝量已经突破了六十万。他今年28岁,Crunchbase独角兽共登记了879家独角兽公司,总共募资额为5,640亿美元,总价值接近3万亿美元。

▍各阶段皆突飞猛进

首先看中后期投资。今年第二季度全球投资超过1,000亿美元,高于第一季度的915亿美元。根据Crunchbase的数据,与2020年每个季度的资金总额相比,最近一个季度也增加了400多亿美元。

以瑞典电池制造商Northvolt、谷歌旗下的自动驾驶公司Waymo和德国数据分析企业Celonis为例,仅在上半年融资额超过10亿美元的就有17家公司。

值得注意的是,总位于土耳其伊斯坦布尔的快递公司Getir在六个月内就完成了B、C和D轮融资,这三轮融资总额为9.83亿美元,使得该公司的估值从B轮的8.5亿美元到D轮的75亿美元。

按照当前趋势,中后期融资只会越来越热。今年上半年就有超过1,600家后期阶段公司获得了融资,而这也意味着更多处于后期阶段的公司将获得量资金。

再来看早期阶段投资。2021年第二季度,全球有超过1,900家初创企业获得的早期阶段融资,融资总额达到峰值434亿美元,同比增长66%。

其中,今年上半年有超过60亿美元被投资于3,500多家种子阶段的初创企业。

最后是IPO和退出阶段。在今年第二季度里,有8家公司上市首日的市值超过了100亿美元,这使得2021年上半年达此成就的上市公司总数达到了16家。这是过去十年中的数字。

对比之下,2020年仅有13家公司上市时估值超过100亿美元。而在过去的九年中,上市首日交易额就超过100亿美元的公司合计只有16家。

而在今年上市的公司中,比特币和其他数字货币交易平台Coinbase尤为值得关注。它是上半年最的一个IPO项目,最新市值为517亿美元。的共享出行公司滴滴则名列第二,其历史累计募集超过200亿美元的资金,目前市值超过400亿美元。

▍下半年前瞻

Crunchbase的数据显示,2021年上半年有超过50家成长型股权投资机构在他们领投或共同投资的交易中投资超过10亿美元。其中包括直接投资于私营公司的私募股权公司、对冲基金、投资银行、主权财富基金和养老基金。

这与2020年的趋势相类似,当时有47家成长型股权投资机构领投了超过10亿美元的融资。成长型投资机构直接投资于私营公司并不新鲜,但在过去五年中有所增长,在2021年上半年达到高峰。

而在2021年上半年,已经通过直播卖出近2000辆摩托车——这个成绩超越了多数实体店销售。在做短视频之前,领投或联合投资超过10亿美元的多阶段风险投资机构已达9家,2020年共有15家。

现在全球有近900家独角兽公司,其中一些可能很快会寻求上市。投资者也正在下一个 Spotify、 Shopify、 Netflix、 PayPal、阿里巴巴、特斯拉、 Facebook、谷歌或亚马逊。

“随着疫情的消退,我们越来越清楚地看到下一代技术驱动的高增长企业将是多么重要。”Savage 表示。

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!